Description

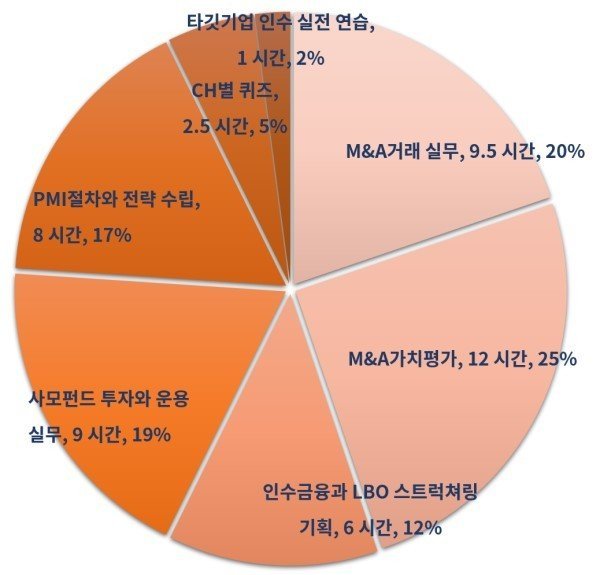

M&A거래와 PMI전략 실무

글로벌 투자은행ㆍ사모펀드 기업인수합병 전문가 과정

- 국내 대기업ㆍ그룹사ㆍ은행에 제공되온 오프라인 코스

- 최종 M&A투자보고서와 PMI전략 작성 연습으로 실무능력 UP!

- 45시간 영상 + 아래와 같이 구하기 어려운 보고서와 템플릿 제공

- 사모펀드 투자보고서, PMI 리포트, 고급 DCFㆍLBO평가 엑셀 등 10개 이상의 파일

- 한시적으로 M&A 실사보고서 포함해서 제공

- 월가 투자은행 스타일의 DCF 엑셀 템플릿 4개 – Topic 8-1, 8-2, 8-3, 8-4

- 바이아웃 사모펀드 투자심사보고서 1개 – Topic 13-4

- LP의 사모펀드 GP 선정 심사보고서 3개 – Topic 14-3

- M&A 투자심사보고서 1개 – Topic 14-4

- PMI 전략기획 보고서 1개 – Topic 17-6

- 가치평가 실습 엑셀 파일들 – Topic, 7-3, 9-4, 9-5, 11-4, 11-6

- M&A 실사보고서의 소개자료 보기

시뮬레이션 방식으로 M&A거래(A부터)부터 사모펀드 투자기법과 PMIㆍ기업가치제고(Z까지)전략까지 상세하게!

• M&A 전략수립과 딜소싱 • 사모펀드 투자와 운용전략 • 인수금융과 LBO 딜 스트럭쳐링 실무 • M&A 가치평가와 사모펀드 LBO Valuation • 국내 유일 상세한 PMI전략 설명과 실습 • 비싸게 사도 더 비싸게 만드는 기업가치제고 전략 • 크로스보더 딜의 유의사항 • 실사리스트, 계약서 등 M&A 도구 • 투자심사보고서, DCF 엑셀 모델링, M&A 실사보고서 등 제공

국내 많은 기업 실무자들이 본 인수합병 전문가 과정을 들었습니다.

오프라인 기업고객 리뷰

유익한 강의 진행에 감사드립니다. 한편, 내년 과정 기획 중 문의가 있습니다. 구성원 피드백 상 Valuation 실습 시간을 확충하고 또 더 다양한 사례들을 엑셀 실습해보고 싶다고 하는 의견이 많았습니다.

따라서 M&A Deal 전반을 포괄적으로 다루는 1주일 과정 외, 내년에는 기업가치평가(Valuation) 영역에 대해 2~3일 짜리 과정 운영을 고려해보고 있습니다.

즉 기업가치평가 집중 과정에 대한 기획 요청 사항은 일단 잠정적으로 아래와 같이 생각 중입니다.

- M&A를 위한 기업 EV 평가 영역에 대해 Valuation 과목을 2일 또는 2.5일 또는 3일 정도의 심화 과정으로 진행

- 예컨대 성장 Stage/Industry별 Target Co. 사례를 다양화하고, Case 분석/실습 시간을 더 확충하며, 엑셀 실습 자료 제출 후 리뷰 세션을 추가 등

(이하생략)

*과정종합 만족도 : 4.86점 (5점 만점)

*컨텐츠 만족도 : 4.86점 (5점 만점)

*강의 만족도 : 4.79점 (5점 만점)

*주관식 의견

- 너무 좋았습니다. 적극 추천합니다. 교육 마련해주셔서 감사합니다.

- 강사님 강의가 너무 재밌고 유익했습니다. 강의 일수가 조금더 길었으면 합니다.

- 현금할인법도 배울수 있도록 과정을 좀 더 길게 구성하였으면 합니다. 아니면 심화 과정으로 구분해도 좋을것 같습니다.

- 너무 만족스러운 내용의 강의였습니다. M&A뿐만 아니라 회사의 가치평가에 대해서 배울수 있는 좋은 기회였습니다.

- 지속적으로 해당 교육 및 해당 교육 이후의 심화 단계 과정 교육을 희망합니다 🙂 감사합니다

일주일 간 저희 교육 진행해주시느라 너무 고생 많으셨습니다.

다들 너무 유익했다고 많이 이야기 해줘서 실제로 저희 M&A 진행하게 되면 많은 도움이 될 거 같습니다.

(이하 생략)

먼저, 저희 2차수 운영하였던 M&A 실무 / 가치평가 교육을

잘 운영해 주신 점 너무 감사드립니다.

남은 차수도 잘 운영 부탁드립니다.

3차수 과정이 끝난 후, 말씀드렸던 PMI 과정도 순차적으로 운영하고자 합니다.

PMI 과정의 경우, 일단은 1개 차수만 운영 예정인데,

관련하여 강의 내용 및 일정 논의를 위해 미팅을 한 번 진행하였으면 합니다.

(이하생략)

처음 인사 드리네요~!

****에서 추천 받아 연락 드립니다.

다름이 아니오라, 현재 저희 **에서는

임원 후보자를 대상으로 경영자에게 필요한 필수 역량을 사전에 육성하는

*****을 기획 중에 있습니다.

(이하 생략)

- 실제적인 기업의 사례를 들어 설명해 주어 현실적이고 생동감 있는 강의였던 것 같습니다.

- 기초적인 M&A지식 습득을 위한 유익한 교육이였습니다.

- 어려운 내용을 쉽게 설명해주셔서 좋았습니다.

- 저의 경우 이미 알고 있던 분야에 대한 복습의 효과가 있었던것 같습니다.

- 지금까지 우리회사가 진행했었던 여러 강의들 보다 훨씬 체계적이고 좋았습니다.

- 본 강의에 상당히 만족했습니다. 다소 시간이 부족한 점이 아쉬웠던 것 같습니다.

- 강사님께서 설명을 매우 잘 해주셔서 강의 잘 들었습니다. 감사합니다.

저희가 요청 드린게 많지만 전반적으로 이해부터 실전까지 가능한 교육이라는 좋은평이 많았습니다.

좀 더 효과적인 교육이 되기위해 노력하고자 요청 드립니다.

그리고 저희도 참가자들에게 본 교육 내용에 대한 설명을 더 친절히 하여

기대수준을 파악하고 오게하겠습니다.

요청사항은 다음과 같습니다.

(이하생략)

45시간 온라인 인수합병 전문가 교육 동영상

45시간 온라인 인수합병 전문가 교육 동영상

총 19개의 Chapter에 91개의 토픽으로 구성 (강의 영상에서 추출한 Youtube 티저 영상)

수료증 제공

수료증 제공

수강기간(1년) 내 최종과제 제출하면 수료증 발부

- 글로벌 딜 사례로 M&A거래에 필요한 모든 이론을 쉽게 이해하도록 구성

- 기업 인수부터 성공적 기업관리까지 순서대로 구성해 간접적 M&A 체험

- 국내 유일 PMI 절차와 기획, 그리고 기업가치제고 전략을 상세하게 배움

- 배운 이론을 실무에서 사용하도록 각 Ch 마다 사례분석과 실습

4 개의 글로벌 M&A 딜

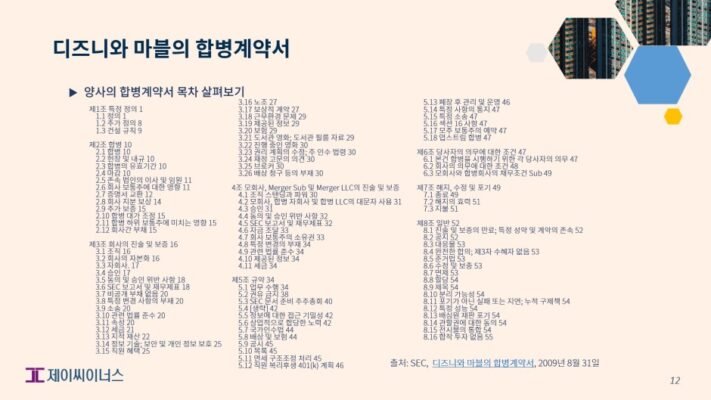

본 인수합병 전문가 과정에는 네 개의 글로벌 M&A 사례를 스토리텔링 방식으로 구성해 M&A 전과정에서 익혀야할 딜 거래와 PMI를 설명하고 있습니다.- 첫번째 M&A 사례는 2009년에 있었던 “디즈니의 마블 인수”로 거래금액 5조원에 가까운 딜입니다. 본 M&A 사례를 통해 M&A기본적 이해와 전략, 딜 소싱, M&A 실사, 기업인수와 매각 절차, M&A가치평가, 양해각서와 합병계약서 등 M&A 거래에 필요한 기본적인 거래 요소들을 배워볼 것입니다.

- 두번째 M&A 사례는 2020년 12월에 있었던 “아스트라제네카의 알렉시온 인수”로 50조원에 가까운 바이오 딜입니다. 본 합병사례로 사업구조도를 활용한 M&A전략, M&A 성공률을 높이는 합병 후 통합(PMI) 전략을 매우 쉽게 배우게 될 것입니다.

- 세번째 M&A 사례는 사모펀드 딜로서 “베인캐피탈 외 투자자들의 HCA인수”입니다. 본 딜은 HCA의 경영자가 주체가 되는 MBO 방식의 딜이기도 합니다. 본 딜을 통해 사모펀드의 M&A스타일을 배우게 될 것이며, M&A 전체 규모에서 60% 수준을 차지하는 LBO 기법과 딜 스트럭쳐링 방법론을 익히게 될 것입니다.

- 마지막으로 M&A 사례는 국내기업의 Cross border M&A딜로써 2020년 10월에 있었던 “SK하이닉스의 인텔 낸드 메보리 사업부 인수”입니다. 본 딜은 국내기업의 아웃바웃드 딜이자, 자산인수 딜로서 거래금액 10조원이 넘습니다. 본 딜을 통해 자산인수 기법과 Cross border M&A 에서 유의해야할 사항들에 대해 배워볼 것입니다.

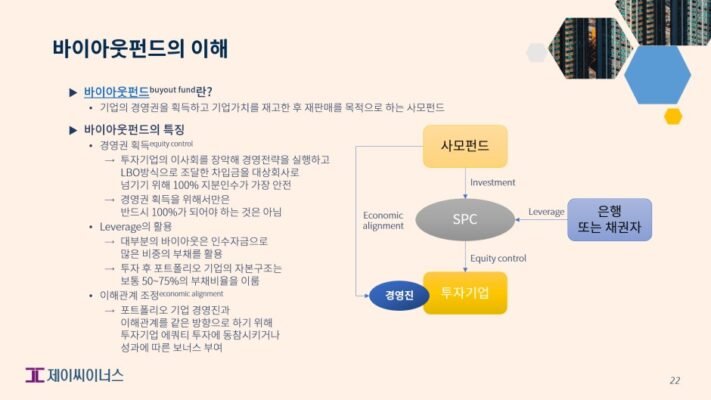

사모펀드 투자와 운용

M&A시장에서 사모펀드의 비중과 역할이 상당해지면서 사모펀드 이해 없이 M&A 딜 거래 활동은 어려울 수 있습니다. 이에 따라 본 인수합병 전문가 과정의 한 파트를 ‘사모펀드 투자와 운용’으로 구분했고, 국내 유일하게 최근 사모펀드 투자기법과 LBO 가치평가 기술을 포함시켰습니다.- 최근 국내 PE들의 투자, 자금조달, 기업관리, Exit를 사례로 이론 설명

- 벤처캐피탈, 그로스캐피탈, 바이아웃펀드, 구조조정펀드의 투자포인트

- 글로벌 사모펀드들의 펀드결성, 자금조달, 기업지배구조와 가치제고 전략, 그리고 LBO 밸류에이션과 스트럭쳐링

- 투자자(LP)가 사모펀드(GP)에 투자하는 시각과 사모펀드(GP)가 타깃기업을 투자하는 시각

M&A 전문가 과정 티저 동영상

Part I. M&A거래실무

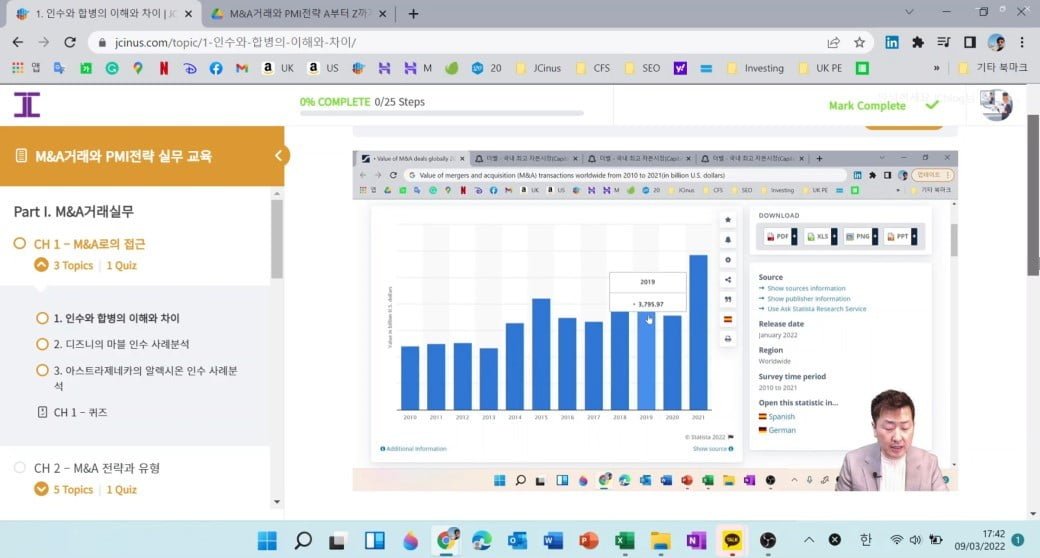

- 인수와 합병의 이해와 차이

- 디즈니의 마블 인수 사례분석

- 아스트라제네카의 알렉시온 인수 사례분석

- [퀴즈]

- 5가지 M&A 유형 – 마블 딜 vs 알렉시온 딜

- 논리적인 M&A 전략이란? – 디즈니의 M&A 전략

- 사업구조도를 활용한 디즈니와 아스트라제네카 딜 전략

- [실습] 타깃기업 선정 후 분석

- [퀴즈]

- 기업인수 절차 5단계 – 디즈니의 마블 인수

- 성공률을 높이는 기업매각 절차 – 마블의 지분 매각

- 딜소싱 전략

- [실습] 타깃기업 인수절차 예측

- [퀴즈]

- M&A실사 절차와 방법

- 디즈니의 마블 3단계 실사

- [실습] 타깃기업 데스크실사와 Dataroom 요청

- [퀴즈]

- MOU와 SPA

- 디즈니와 마블의 합병계약서 사례 분석

- [퀴즈]

- SK하이닉스의 인텔 낸드사업부 인수 사례분석

- SK의 Cross-border M&A

- [퀴즈]

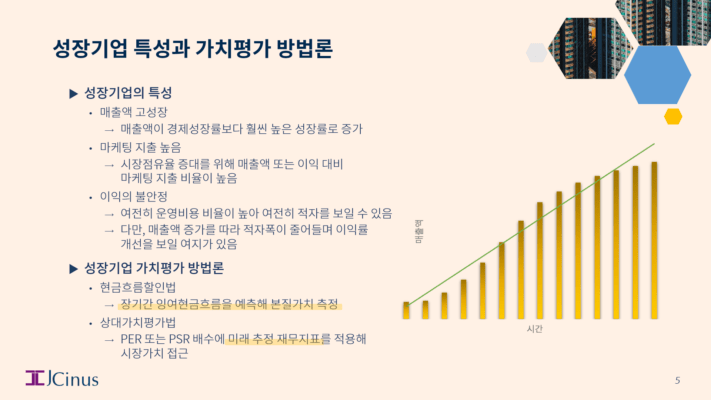

Part II. M&A가치평가

- M&A 가치평가 방법론

- EV/EBITDA배수의 활용

- DCF 모델의 활용

- 마블 인수가격 평가

- [실습] EV/EBITDA로 타깃기업의 인수가격 평가

- [퀴즈]

- 벤처기업 평가와 지분율 계산: 영국 AI 사이버 보안 다크트레이스Darktrace

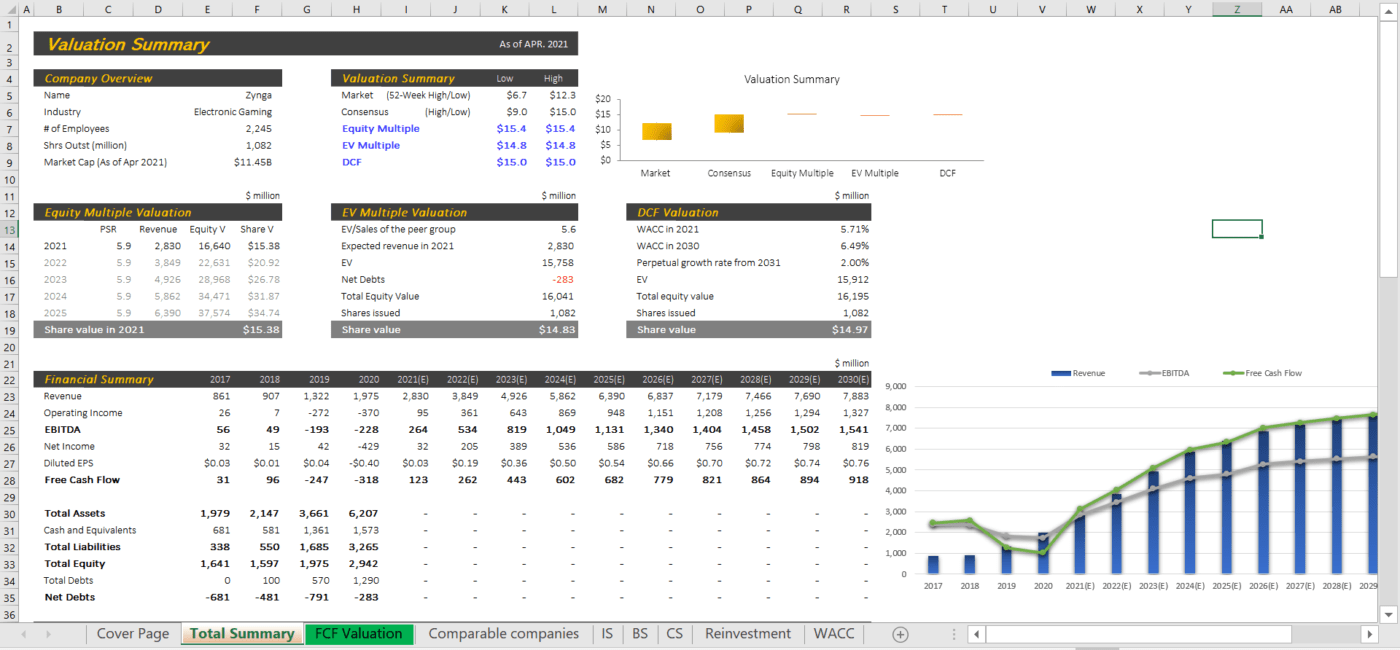

- 성장기업 평가: 미국 게임사 징가Zynga

- 성숙기업 평가: 영국 글로벌 제약사 아스트라제네카AstraZeneca

- 적자회사 평가: 미국 보잉사Boeing

- [퀴즈]

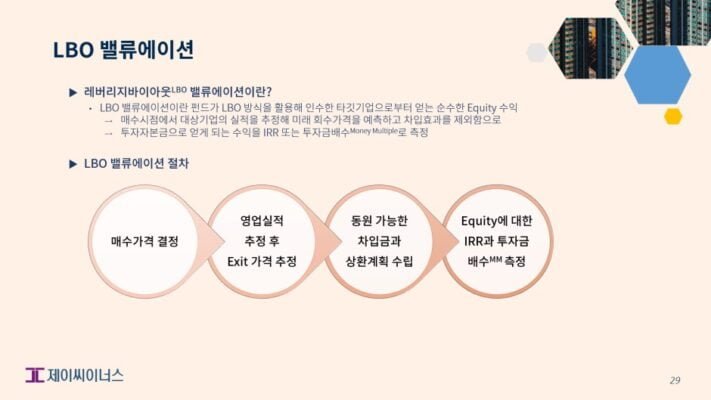

- 사모펀드 가치평가의 특징

- 벤처캐피탈 가치평가

- 그로스펀드 가치평가

- LBO 밸류에이션

- [실습] 타깃기업의 LBO 벨류에이션

- [퀴즈]

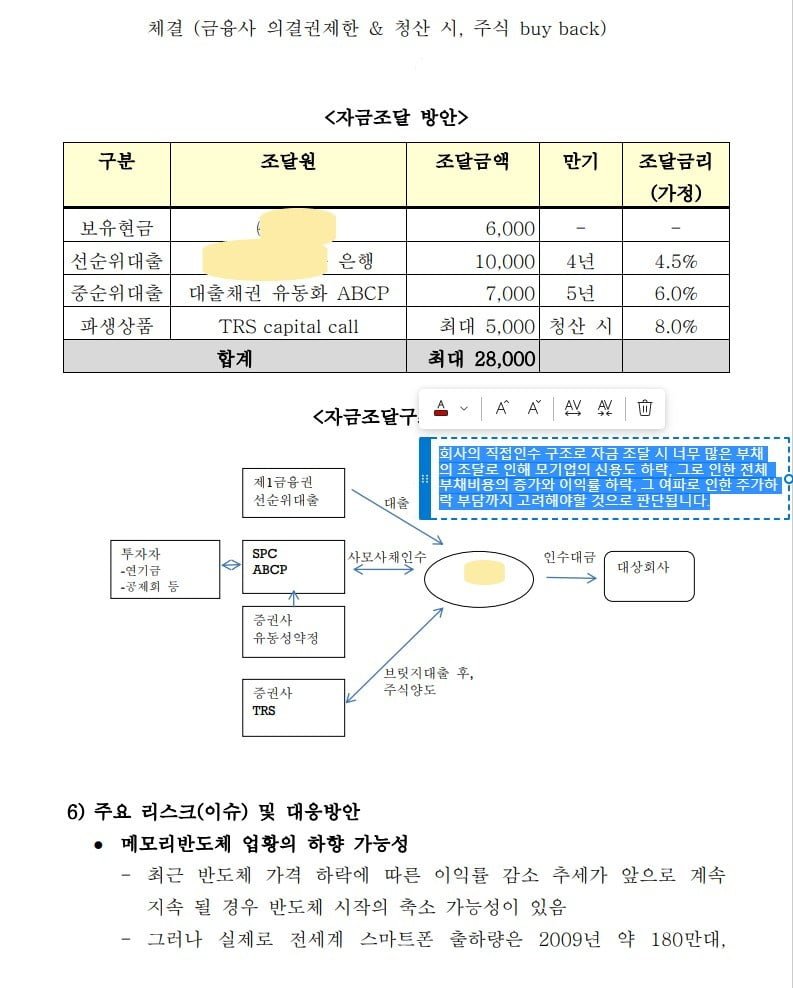

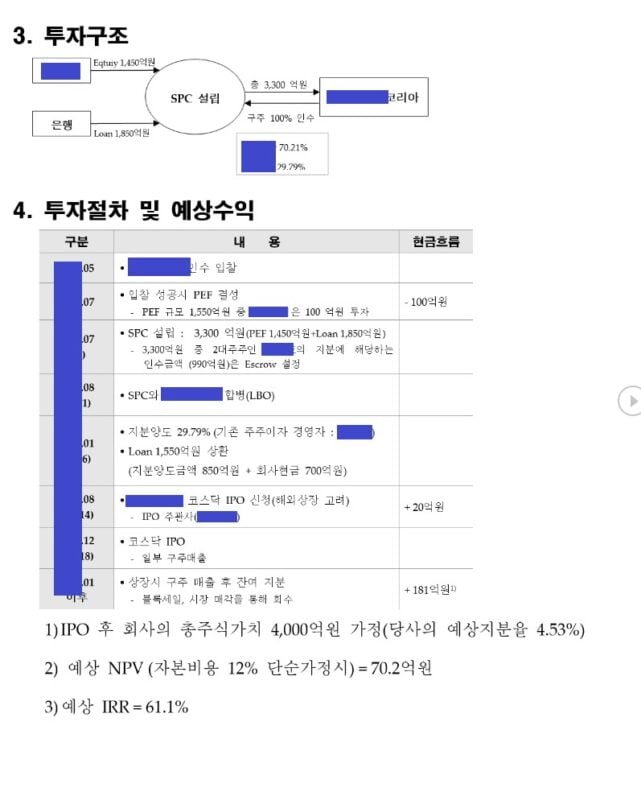

Part III. 인수금융과 LBO 딜 스트럭쳐링

- 베인캐피탈의 HCA 인수 사례분석

- 인수금융의 이해의 이해와 분석

- 메자닌 금융 – 전환사채 vs 전환상환우선주

- 베인캐피탈의 인수금융

- [실습] 인수금융을 활용한 타깃기업 인수

- [퀴즈]

- LBO의 이해

- LBO 타깃으로 적합한 기업과 절차

- LBO 스트럭쳐링과 파이낸싱

- HCA 인수를 위한 딜 스트럭쳐링

- LBO 스트럭쳐링 사례분석

- [실습] 타깃기업 인수를 위한 LBO 스트럭쳐링

- [퀴즈]

Part IV. 사모펀드 운용과 투자

- 사모펀드의 구조

- 사모펀드의 Fee 구조와 Lifecycle

- [퀴즈]

- 기업유형 분류와 투자포인트

- 벤처캐피탈

- 그로스캐피탈 – 메자닌펀드

- 바이아웃펀드

- Distressed PE – 구조조정 펀드

- [퀴즈]

- 사모펀드 결성

- 펀드자금 모집

- 투자자(LP)의 운용사(GP)선정

- [실습] 사모펀드를 활용한 타깃기업의 인수

- [퀴즈]

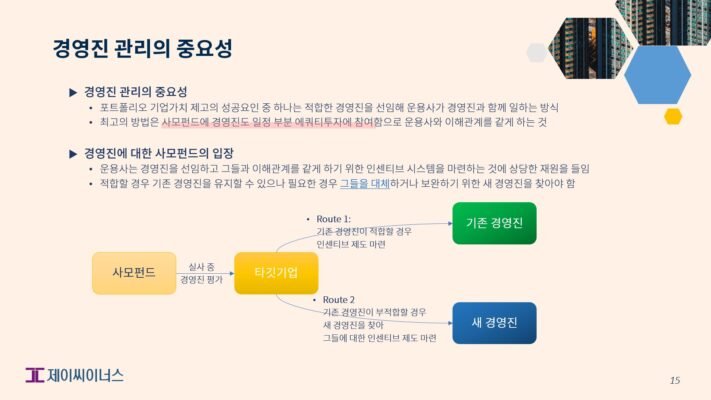

- 기업지배구조의 개선

- Exit strategy

- LP의 리스크관리

- GP의 리스크관리

- [퀴즈]

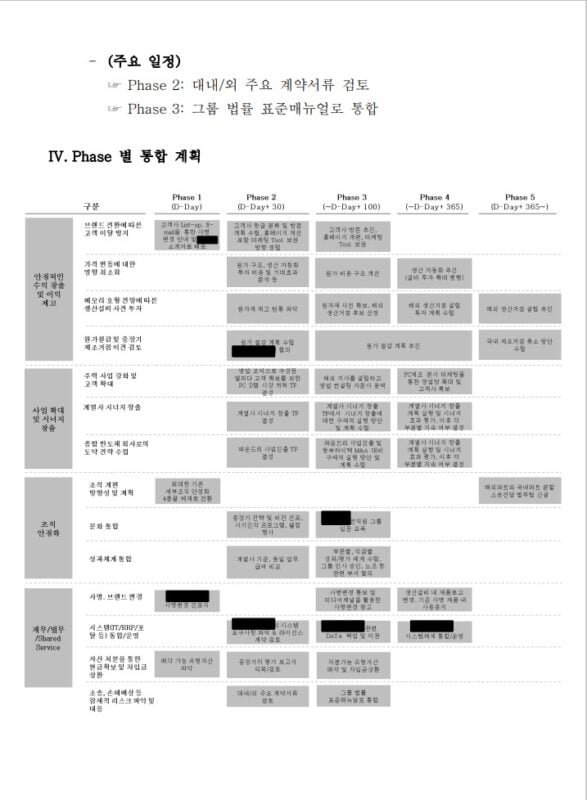

Part V. PMI 전략과 실무

- 디즈니와 마블의 통합

- PMI의 이해와 속도조절

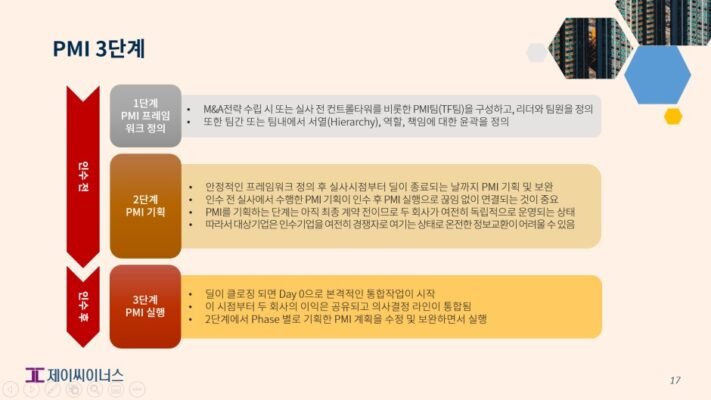

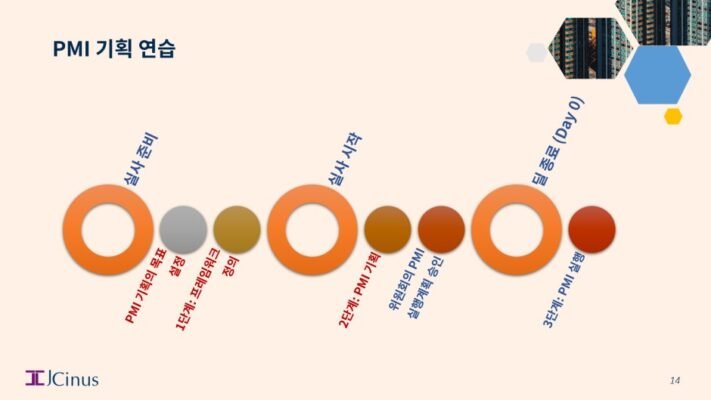

- PMI의 3단계

- [실습] 타깃기업에 대한 PMI 목표 설정

- [퀴즈]

- PMI 1단계: Framework 정의

- PMI 2단계: 시간별 PMI 기획

- PMI 2단계: 부서별 PMI 실행계획 수립

- 기업가치제고 방법론

- PMI 3단계: PMI 실행

- [실습] 타깃기업 PMI Frame워크, 기획 및 가치제고

- [퀴즈]

- 아스트라제네카의 알렉시온 PMI 전략 수립

- [실습] 타깃기업 LBO Pricing

- [실습] 사모펀드의 타깃기업 LBO 스트럭쳐링과 기업가치제고 전략

Part VI. 타깃기업 인수 실전 연습

- 타깃기업 가치평가와 LBO Structuring

- 타깃기업 PMI전략 수립

자기주도 학습 or 첨삭지도 요청

엄인수 CFA

영국 제이씨이너스파트너스에서 한국과 유럽간 Cross-border M&A 업무를 담당하고 있습니다.

영국을 비롯해 유럽에 소재한 기업과 한국 기업간 100억원에서 2천억원에 이르는 크로스보더 딜을 수행하고 있습니다.

과거 벤처캐피탈과 증권사에서부터 현재까지 벤처투자, 메자닌투자, 인수금융, 기업 바이아웃, 그리고 M&A자문을 수행해왔습니다.

또한 2010년부터 현재까지 삼일PWC아카데미와 한국금융연수원 등에서 ‘인수합병 전문가’와 ‘기업가치평가’ 교육을 통해 실무자들이 M&A 실행 전 실제 M&A에 익숙해질 수 있는 시뮬레이션 방식의 인수합병 전문가 교육을 수행했습니다.

엄인수 강사는 영국 맨체스터대학교에서 MBA를 졸업했고, 한국외국어대학교 경영학과를 졸업했습니다. CFA 자격증은 2006년도에 취득했습니다.

저서로는 “M&A거래와 PMI전략 A부터 Z까지 (2022)”와 “몸값 올리는 기업가치평가 실무 (2021)” 등이 있습니다.

전략 및 신규사업

기업 성장을 위해 M&A와 신규사업을 검토하는 담당자

재무 및 기획

회사가 보유한 자기자본보다 큰 딜을 준비하는 담당자

투자은행

M&A 자문이나 기업금융을 담당하는 Advisory

사모펀드

벤처투자, 메자닌 투자, 또는 바이아웃을 담당하는 펀드매니저

금융권 내 이동

다른 보직에서 M&A나 투자관련 직군으로 이직하는 실무자

투자부문 취업 준비

기업 투자부문이나 금융권 취업을 준비하는 대학생

본 인수합병 전문가 과정은 특정기업 또는 팀에 커스토마이징이 가능합니다. 단체 수강이 필요할 경우 아래 교육문의를 통해 문의 주시기 바랍니다.

업무에 맞는 커스토마이징

- 회사는 투자나 M&A를 본격적으로 하기 위해 교육부터 시작합니다.

- 본 인수합병 전문가 교육은 기업 또는 팀의 목표업무에 맞게 커스토마이징될 수 있습니다.

- 수강생은 해당 커리큘럼에서 익힌 분석과 재무기술을 실제 업무에서 그대로 사용하게 될 것입니다.

타깃섹터와 기업유형 조정

- 기업이나 팀마다 타깃으로 하는 섹터와 유형은 다를 수 있습니다.

- 본 교육의 실습에서 연습하는 타깃기업을 팀의 희망 섹터와 유형에 맞게 조정할 수 있습니다.

- 본 교육 이수 후 실제 업무에서 타깃기업을 맞딱드리면 능숙하게 대처하게 될 것입니다.

M&A 시뮬레이션

- 팀이 타깃으로 하는 투자섹터를 선정해 관련 기업을 선정할 수 있습니다.

- 실제 인수하는 흐름을 따라 실사를 연습하고 M&A가치평가를 수행할 것입니다.

- 타깃기업 인수를 위한 M&A 투자심사와 PMI 전략을 보고서로 작성할 것입니다.

JCinus –

기업고객 리뷰

(이전 생략)

저희가 요청 드린게 많지만 전반적으로 이해부터 실전까지 가능한 교육이라는 좋은평이 많았습니다.

좀 더 효과적인 교육이 되기위해 노력하고자 요청 드립니다.

그리고 저희도 참가자들에게 본 교육 내용에 대한 설명을 더 친절히 하여

기대수준을 파악하고 오게하겠습니다.

요청사항은 다음과 같습니다.

(이하생략)

L* 사

실제 M&A에 투입되기 전 M&A 실무

그 외 많은 대기업 ·그룹사·금융사들의 훌륭한 후기들이 많습니다.

2기 과정에 대해서도 1기와 마찬가지로 수강생 만족도가 매우 좋았습니다.

유익한 강의 진행에 감사드립니다. 한편, 내년 과정 기획 중 문의가 있습니다. 구성원 피드백 상 Valuation 실습 시간을 확충하고 또 더 다양한 사례들을 엑셀 실습해보고 싶다고 하는 의견이 많았습니다.

따라서 M&A Deal 전반을 포괄적으로 다루는 1주일 과정 외, 내년에는 기업가치평가(Valuation) 영역에 대해 2~3일 짜리 과정 운영을 고려해보고 있습니다.

즉 기업가치평가 집중 과정에 대한 기획 요청 사항은 일단 잠정적으로 아래와 같이 생각 중입니다.

– M&A를 위한 기업 EV 평가 영역에 대해 Valuation 과목을 2일 또는 2.5일 또는 3일 정도의 심화 과정으로 진행

– 예컨대 성장 Stage/Industry별 Target Co. 사례를 다양화하고, Case 분석/실습 시간을 더 확충하며, 엑셀 실습 자료 제출 후 리뷰 세션을 추가 등

(이하생략)

S* 그룹

M&A Intensive 과정

교육 설문 결과 정리하여 보내드립니다.

*과정종합 만족도 : 4.86점 (5점 만점)

*컨텐츠 만족도 : 4.86점 (5점 만점)

*강의 만족도 : 4.79점 (5점 만점)

*주관식 의견

– 너무 좋았습니다. 적극 추천합니다. 교육 마련해주셔서 감사합니다.

– 강사님 강의가 너무 재밌고 유익했습니다. 강의 일수가 조금더 길었으면 합니다.

– 현금할인법도 배울수 있도록 과정을 좀 더 길게 구성하였으면 합니다. 아니면 심화 과정으로 구분해도 좋을것 같습니다.

– 너무 만족스러운 내용의 강의였습니다. M&A뿐만 아니라 회사의 가치평가에 대해서 배울수 있는 좋은 기회였습니다.

– 지속적으로 해당 교육 및 해당 교육 이후의 심화 단계 과정 교육을 희망합니다 🙂 감사합니다

JCinus –

기업고객 리뷰

(이전 생략)

저희가 요청 드린게 많지만 전반적으로 이해부터 실전까지 가능한 교육이라는 좋은평이 많았습니다.

좀 더 효과적인 교육이 되기위해 노력하고자 요청 드립니다.

그리고 저희도 참가자들에게 본 교육 내용에 대한 설명을 더 친절히 하여

기대수준을 파악하고 오게하겠습니다.

요청사항은 다음과 같습니다.

(이하생략)

L* 사

실제 M&A에 투입되기 전 M&A 실무

그 외 많은 대기업 ·그룹사·금융사들의 훌륭한 후기들이 많습니다.

2기 과정에 대해서도 1기와 마찬가지로 수강생 만족도가 매우 좋았습니다.

유익한 강의 진행에 감사드립니다. 한편, 내년 과정 기획 중 문의가 있습니다. 구성원 피드백 상 Valuation 실습 시간을 확충하고 또 더 다양한 사례들을 엑셀 실습해보고 싶다고 하는 의견이 많았습니다.

따라서 M&A Deal 전반을 포괄적으로 다루는 1주일 과정 외, 내년에는 기업가치평가(Valuation) 영역에 대해 2~3일 짜리 과정 운영을 고려해보고 있습니다.

즉 기업가치평가 집중 과정에 대한 기획 요청 사항은 일단 잠정적으로 아래와 같이 생각 중입니다.

– M&A를 위한 기업 EV 평가 영역에 대해 Valuation 과목을 2일 또는 2.5일 또는 3일 정도의 심화 과정으로 진행

– 예컨대 성장 Stage/Industry별 Target Co. 사례를 다양화하고, Case 분석/실습 시간을 더 확충하며, 엑셀 실습 자료 제출 후 리뷰 세션을 추가 등

(이하생략)

S* 그룹

M&A Intensive 과정